Nostalgia canaglia

Ecco perché non dobbiamo più rimpiangere la “lira” ma puntare invece sull’innovazione

Stefano Quarta

Dopo tanti anni, ricordo ancora chiaramente la perplessità che, nella mia stringente logica da bambino, provavo ogni volta che vedevo una particolare maiolica appesa al muro del soggiorno di mia nonna. Recitava una frase banale e molto diffusa: “Si stava meglio quando si stava peggio”. All’epoca ero troppo piccolo per comprendere il peso della nostalgia. Ma quanto può essere dannosa la nostalgia? Quanto può effettivamente riabilitare ed elevare periodi storici in cui oggettivamente si stava peggio? Molto, probabilmente troppo!

Il più grande rimpianto di molti italiani è l’abbandono della lira, la nostra lira. Di norma, chi la rimpiange ne attribuisce meriti mai avuti. Perché, in fondo, si finisce per pensare “moneta mia, regole mie”, cioè la presunta libertà di stampare tutta la moneta che serve. D’altronde, se non abbiamo i soldi per quella fondamentale infrastruttura, perché farceli prestare? Perché costringerci a pagare gli interessi quando, invece, possiamo semplicemente stamparli? Ovviamente non può funzionare in questo modo. Non può essere così semplice, altrimenti ogni paese adotterebbe questo metodo. La dura realtà è che stampare nuova moneta è una medicina con un rilevante effetto collaterale, l’inflazione. Immaginiamo di aumentare la dotazione monetaria. Questo eccesso di moneta viene messo in circolo dai sistemi finanziari, le banche, che concederanno più mutui alle imprese, le quali assumeranno nuovo personale e, tutti insieme, spenderanno i loro soldi presso i commercianti, stimolando l’economia. Tutto ciò è positivo. Il risvolto della medaglia è la consapevolezza da parte dei commercianti che la gente ora sia più ricca. Allora, siccome una maggiore ricchezza implica una maggiore capacità di spesa, ecco che i prezzi aumentano. Ma non tutti hanno la possibilità di adeguare le proprie entrate all’andamento dell’inflazione. Se da un lato un commerciante può aumentare liberamente i propri prezzi, un dipendente o un pensionato non aumenta altrettanto liberamente il proprio stipendio. Ed ecco che il dipendente perde potere d’acquisto. Cioè il suo stipendio rimane invariato, mentre beni e servizi costano di più. Quindi, tutti coloro i quali non sono in grado di adeguare le proprie entrate in base all’inflazione, ne risultano inevitabilmente danneggiati. Perciò l’inflazione ha un effetto redistributivo che va limitato.

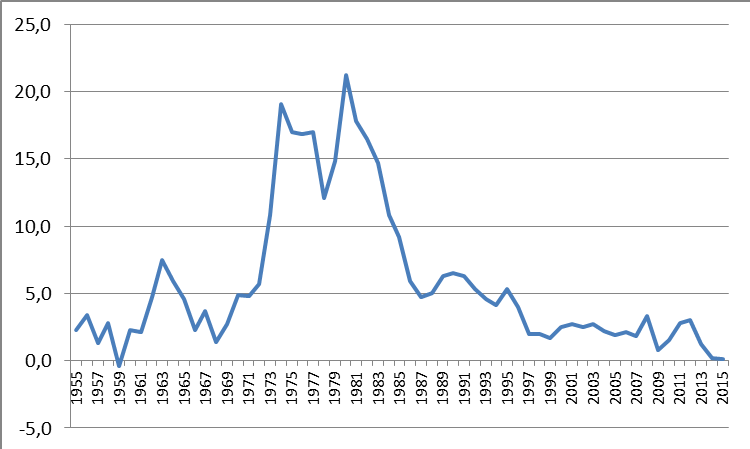

In Italia, negli anni ’70 e ’80 abbiamo vissuto un’inflazione altissima (Figura 1). La fine dei cambi fissi (accordi di Bretton Woods) svelò le caratteristiche e i limiti di ciascun paese, eliminando quel rassicurante cappello che permise a paesi come l’Italia di svilupparsi (anche grazie ad un basso costo del lavoro). Le due crisi energetiche degli anni ’70 fecero il resto. Questo shock esterno che innalzava i prezzi e riduceva la produttività del paese fu contrastato con misure assistenziali. Anziché puntare sull’innovazione e sulla produttività, si aumentarono i salari. Questo spinse l’inflazione ancora più in alto. Il tutto venne naturalmente finanziato con nuovo debito, immaginando si trattasse di turbolenze momentanee. Non si capiva che la tregua economica post-bellica era finita ed il mondo era già cambiato. Ciascun paese si ritrovava a dover affrontare in autonomia ogni shock, e noi eravamo impreparati o forse sprovveduti). L’adozione dell’euro è un modo per ricreare quel clima favorevole, seppur in una porzione di mondo. La tranquillità che 1 euro italiano sarà sempre pari ad 1 euro francese permette investimenti transfrontalieri, maggiore mobilità di merci e persone (chi viaggia conosce i tassi di cambio forfettari e fortemente speculativi che facilmente si trovano in paesi con una valuta diversa). Spesso si sente dire che “quello che costava mille lire, adesso costa 1 euro” e che “i salari non sono cresciuti quanto i prezzi”. In realtà in Figura 1 vediamo come gli anni dell’introduzione dell’euro non abbiano avuto scossoni inflazionistici (ovviamente su alcuni specifici beni si sarà potuto riscontrare questo “raddoppio”). Perciò lascerei perdere la nostalgia per la lira agli amanti di numismatica e mi concentrerei sui problemi che affliggono l’Italia da decenni. La famosa crescita dello “zero virgola” è facilmente spiegata da una semplice e datato modello economico del 1956, il modello di Solow. In soldoni, il modello spiega come l’economia di ciascun paese converga verso un livello di equilibrio di lungo periodo (in gergo economico detto di stato stazionario). Immaginiamolo come un certo livello del PIL (del PIL pro capite per l’esattezza, al fine di compensare la dimensione del paese). Quanto più si è lontani da questo livello, tanto più alto sarà il tasso di crescita. Perciò un paese arretrato crescerà molto velocemente, in quanto necessita di strade, fogne, palazzi ecc. C’è tanto da costruire e l’economia brilla. È il caso dei paesi nel dopoguerra o di paesi emergenti come la Cina, che solo recentemente ha dato il via ad un processo di sviluppo economico (per motivi prettamente di ideologia politica). Tuttavia, più si avanza nello sviluppo, più ci si avvicina al livello di stato stazionario e minore sarà il tasso di crescita. È come se tutte le economie, prima o poi, dovessero convergere verso lo stesso punto di arrivo. Ma il modello di Solow, e le sue estensioni, ci insegnano anche un modo per spostare più in là questo punto di arrivo dell’economia. È l’innovazione! Con l’innovazione si aumentano le possibilità di sviluppo e si dà vita a nuovi settori dell’economia. Pensate alla spesa pro capite annua in smartphone. L’invenzione della telefonia mobile ha dato vita ad un mercato vastissimo che nell’ultimo anno ha mosso una spesa di oltre 7 miliardi di euro solo in Italia (valore quadruplicato in un decennio). È chiaro quindi che la spesa delle famiglie si modifica negli anni.

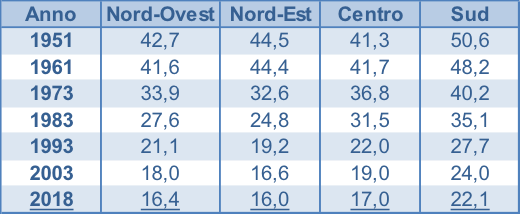

In Tabella 1 possiamo vedere come la spesa per alimenti sia passata dall’essere circa la metà della spesa complessiva mensile del 1951, a meno di un quinto oggi (il 18% su base nazionale nel 2018, ultimo dato disponibile). Perciò, se nel dopoguerra il prezzo di pasta e carne era fondamentale per la gestione economica di una famiglia media, oggi lo è molto meno. E se consideriamo che siamo importatori di molti prodotti che negli ultimi anni hanno acquisito rilevanza, sicuramente la protezione di una valuta comunitaria che vale un quinto del PIL mondiale (più della Cina, meno degli USA) risulta vitale. Infatti, il PIL della zona euro (in dollari americani) vale più di 16 miliardi, il PIL statunitense circa 20,5 miliardi, mentre quello cinese circa 13 miliardi. Si consideri che dopo la Cina troviamo il Giappone, con un PIL di “solo” 5 miliardi. Pertanto, è facile capire che se la zona euro raggiungesse un’unità economico-politica paragonabile a quella degli Stati Uniti, ci ritroveremmo all’interno di uno dei 3 colossi mondiali e la vecchia Europa potrebbe continuare a dire la sua lì dove conta. Al contrario, un’Italia sola con la sua debole moneta e il suo PIL che vale il 2,5% del PIL mondiale mi fa pensare ad un’isola sperduta nell’Atlantico in balia delle tempeste, qualcosa come Sant’Elena, isola su cui venne definitivamente esiliato Napoleone proprio perché da lì non sarebbe mai potuto fuggire. Anche solo sulla base di queste constatazioni (suffragate però da molti altri dati) credo che l’idea di un’uscita dall’euro sia da abbandonare definitivamente, lasciando il posto ad idee opposte di maggiore integrazione, lasciando l’autarchia a fattori culturali ed emozionali. Anziché combattere quest’Europa che ci ha dato validi motivi per vivere in pace, bisognerebbe semmai correggere i problemi e gli errori che inevitabilmente sorgono, come in qualsiasi attività umana.